Содержание:

- Основные моменты налогообложения наследственного имущества

- Как исчисляется срок владения

- Что считается налогом, что госпошлиной

- Как посчитать налог

- Куда подается 3-НДФЛ

- Приложение к декларации

- Срок подачи декларации

- Способы сдачи отчетности

- Срок уплаты налога

- Как платить налог

- Последствия нарушения сроков подачи декларации и уплаты налога

- Как заполнить декларацию

- Почему чаще используется вычет, а расходы редко применяются

- Как платить за несовершеннолетнего

- Одновременная продажа и покупка

- Как платить налог при продаже доли наследственной квартиры

При получении недвижимости в наследство нередко встает дилемма: оставить имущество себе или его продать. При принятии решения новоиспеченным собственником возникают сильные беспокойства по вопросам налогообложения недвижимости.

- Когда наследство остается у наследника, его забота – уплата имущественного налога. При этом инспекция сама определяет сумму, высылает уведомление и квитанцию.

- Продажа недвижимости. Тут возникает масса вопросов, касающихся налога (НДФЛ) при продаже наследственной квартиры.

Главные вопросы по налогообложению продажи наследственного имущества

- Обязанность уплаты налога возникает, если срок владения унаследованной недвижимостью превышает 3 года (36 месяцев), но не 5 лет, как для прочего жилья. При этом течь срок начинает со дня смерти наследодателя. То есть независимо, когда фактически был оформлен жилище (письмо Минфина России от 19 июня 2018 г. № 03-04-05/41648).

- Уменьшить облагаемый доход можно на величину имущественного вычета в 1 млн.

- С 2019 года можно брать расходы на приобретение этой квартиры предыдущим собственником (наследодателем). Но нельзя учесть никакие расходы на ремонт, коммунальные платежи (письмо Минфина России дал в письме от 26.11.2019 № 03-04-05/91743).

- Нельзя занижать стоимость продаваемой наследственной квартиры. Цена, указанная в договоре купли-продажи, сопоставляется с ее кадастровой стоимостью. И если в договоре указана меньшая, чем 70% кадастровой стоимость, налог будет доначислен налоговой инспекцией.

- Когда продажа квартиры от нескольких собственников по 1 договору, вычет в 1 млн. предоставляется на весь объект, а не каждому собственнику. Т.е. вычет получает каждый, но только согласно его доли (пример: 1/2 доля — значит вычет 500 тыс. руб, 1/3 доля — вычет 333,3 тыс.руб.).

- Если каждый владелец продал свою долю по отдельному договору купли-продажи, то каждый вправе получить имущественный налоговый вычет в размере 1 млн. рублей.

- Не существует никаких льгот для разных категорий граждан (пенсионеры, инвалиды, несовершеннолетние и пр.). После продажи унаследованного жилья никто не освобождается от уплаты налога. Ну, разве только те, кто владеет ею более 3 лет.

Чтобы определить облагается ли налогом наследственная квартира при продаже или нет, нужно считать только срок владения квартирой. Избежать налоговой обязанности возможно, выждав трехлетний срок владения квартирой, или свести доходы от продажи к нулю вычетами или расходам.

Как исчисляется срок владения

- Если наследник не имел доли в этом жилье ранее, до смерти наследодателя, то срок в 36 месяцев исчисляется с момента смерти наследодателя.

- Когда человек унаследовал долю в жилье, в котором у него уже была своя доля, тогда для всех таких долей начальной датой владения будет самя ранняя дата приобретения доли в этой собственности.

- Если наследник не налоговый резидент, то правило трехгодичного срока, неприменимо. Нерезиденты должны платить налог в любом случае по ставке 30%.

- Какой месяц считать, какой нет:

- Если дата до 15 числа, то месяц не считается,

- Если после 15 числа, то месяц идет в зачет.

Что считается налогом, что госпошлиной

Некоторые путают налог и пошлину. Это совершенно разные понятия.

- Госпошлина — уплачивается нотариусу за выдачу свидетельства о наследстве, то есть для того чтобы вступить и оформить наследство.

- Налог — уплата в госбюджет суммы, полученной от разницы между доходом от продажи и вычетом/расходами, по сделке от продажи жилья, бывшего во владении менее 3 лет (5 лет).

Как посчитать налог

Налог определяется по стандартной формуле, такой же, как и для налогообложения продаж другой жилой недвижимости.

|

Схематично порядок определения размера НДФЛ выглядит следующим образом:

Иногда ошибочно полагают, что имущественный вычет отнимается от итоговой суммы налога. Это не так, вычет в 1 млн. вычитается из суммы договора купли-продажи, а не из суммы сформированного налога.

Цена договора

Здесь все предельно просто – эта та сумма, которая указывается в тексте договора купли-продажи. Существуют несколько моментов, которые могут смутить налогоплательщика:

- Несовпадение фактически переданных денег и официальной цифры в документах. Налогоплательщик прикладывает к декларации расписки, ссылаются на свидетелей, которые якобы подтвердят настоящий, а не «бумажный» порядок расчетных цифр. Но все это не важно, налоговая примет только текст купли-продажи.

- Оплата в рассрочку. Некоторые сделки предусматривают поэтапную оплату. Не смотря на это, цена определяет не как отдельный платеж (первый или последний), а как общую сумму платежей.

- Купля-продажа с сопутствующими сделками, вроде риэлторских услуг, работой оценщиков, страховщиков и пр. Параллельно с договором заключаются вспомогательные сделки, дабы успешна прошла генеральная сделка. Суммы, уплачиваемые по этим вспомогательным операциям, никак не влияют на цену генерального договора.

- Сравнение с кадастровой стоимостью. Сегодня рыночная и кадастровая стоимости приблизительно равны. Налоговым кодексом предусмотрено, что для дарения и продажи (в целях налогообложения) применяется стоимость недвижимости не ниже 70 процентов кадастровой, даже если в договоре будет указана более низкая цена.

Вычет (расходы)

Это сумма, на которую уменьшают цену сделки перед налогообложением.

- 1 миллион рублей — это имущественный вычет, фиксированная сумма. Применяется 1 раз в году, даже если объекта будет несколько. Повторно в отношении одного и того же жилья использовать нельзя.

- расходы – переменный показатель и зависит от фактических и документально подтвержденных затрат. При чем те, которые несет действующий собственник, а также которые нес наследодатель.

Ставка

- 13% — это размер, который применяют граждане России.

- 30% — иностранцы или нерезиденты.

Что касается 30% ставки, то она применяется к лицам, не являющихся налоговыми резидентам РФ. То есть постоянно проживающие на территории России менее 183 дней подряд в одном календарном году. Кроме иностранцев, не оказаться налоговым резидентом может и россиянин. Допустим, имеет жилье за рубежом и там преимущественно проживает. Иными словами имеет значение не гражданство, а срок непрерывного проживания в России.

Куда подается 3-НДФЛ

Налоговую отчетность следует сдавать в территориальную инспекцию по официальному адресу регистрации места жительства гражданина. Обычно это совпадает с местом постоянной прописки налогоплательщика.

То есть документы не сдаются:

- ни по месту нахождения объекта продажи,

- ни по временной прописке (место пребывания),

- ни по фактическому проживанию (например, наём жилья без прописки),

а именно по прописке гражданина.

Приложение к декларации

Список документов, подаваемых в ИФНС:

- Заполненную декларацию;

- Документы на квартиру. Если декларант применяет фиксированный вычет, то представляется договор купли-продажи и финансовый документ о полученном доходе (расписка, выписка по банковскому счету и пр.). Однако платежный документ не всегда составляется сторонами сделки, а заменяется надписью продавца о получении денег, сделанной или по тексту договора или в акте приема-передачи жилья. В этом случае достаточно представить договор и акт приема-передачи.

- Если расходы учитываются, то в состав приложения еще входят документы о денежных расходах на приобретение квартиры в собственность продавца.

- Паспорт декларанта;

- Реестр документов.

Никаких заявлений и уведомлений (как, например, при получении вычета при покупке жилья) сдавать в ИФНС не нужно. Как и документы, подтверждающие статус собственника до сделки. То есть было ли наследование по закону или по завещанию, на налог с продажи это не влияет.

Приложения предоставляются в копиях, которые заверяет своей подписью сам декларант. Работник инспекции может потребовать представить оригиналы для подтверждения достоверности копий.

Когда отчетность отправляется по почте, то копии договоров и документов оплаты заверяются нотариально .

Срок подачи декларации

- Готовый пакет документов, следует сдать в налоговую до 30 апреля года, который идет после года, за который декларант отчитывается.

- Если последний день сдачи выпадет на выходной, то этот день автоматически переносится на первый будничный день.

- Преждевременная (досрочная) сдача в том же году, что и получается доход, не запрещена. Если налогоплательщик уверен, что иных доходов, вычетов не будет и отчетность не нужно корректировать, то можно сдавать и заранее.

Способы сдачи отчетности

Существует три способа сдачи отчетности по НДФЛ:

- Лично в налоговую инспекцию. Гражданин обращается в соответствующее окно и передает всё специалисту. Последний примет отчетную документацию и предоставит соответствующую расписку (либо распишется на копии 3-НДФЛ).

- Лично в МФЦ. Специалисты центра принимают пакет документов также как и в налоговой службе. В некоторых регионах МФЦ не оказывает такой услуги, поэтому нужно интересоваться этим вопросом на месте

- По почте — весь пакет документов (подлинник 3-НДФЛ и нотариальные копии приложений) отправляется в адрес налоговой инспекции заказным письмом с ценной описью. Почтовая квитанция будет подтверждением исполнения обязанности по предоставлению налоговой отчетности.

- Через Интернет — для этого необходимо иметь собственную электронную подпись, регистрацию в «личном кабинете» на сайте ФНС и скаченную с сайта налоговой службы (бесплатно) компьютерную программу по заполнению деклараций («Налогоплательщик ЮЛ»). Итак, 3-НДФЛ заполняется в программе, ставится подпись и отправляется в подведомственную ИФНС. Налоговая принимает отчетность о чем вышлет налогоплательщику электронную квитанцию в личный кабинет. Если что-то не так, то будет уведомление об отказе в приеме с рекомендациями по исправлению недочетов.

Заниматься документальным вопросом может любой человек на основании нотариальной доверенности.

Срок уплаты налога

Налог должен быть уплачен не позднее 15 июля года, который следует после отчетного. Но если последний день выпадает на выходной или праздник, то срок отодвигается до первого рабочего дня.

Как платить налог

НДФЛ можно уплачивать только безналом. Узнать платежные реквизиты можно:

- взять бумажный образец квитанции в налоговой

- получить информацию о реквизитах на сайте ФНС

- получить справочную информацию в МФЦ.

Фактическую оплату можно производить:

- обратившись в офис любого банка;

- дистанционно, воспользовавшись Интернет-банком. Также на сайте налоговой есть сервис по оплате (там формируется платежный документ и списываются деньги в счет погашения налога). Правда, в настоящее время не все банки поддерживают такую техвозможность. Но многие крупные банки заключили соглашение с ФНС об онлайн переводах.

Сумма налога округляется до целых (без копеечного остатка). Если остаток до 50 копеек, то он считается равным нулю, если 50 и более, то сумма округляется до рубля.

Уплата допускается как единовременно полностью, так и частями. Главное условие, чтобы последний платеж (когда совокупная сумма налога будет соответствовать требуемому размеру) был осуществлен до 15 июля.

Последствия нарушения сроков подачи декларации и уплаты налога

Несвоевременная отчетность

Запоздалая сдача отчетности по НДФЛ или не представление вообще карается штрафом от 1000 руб. до 30 процентов суммы полагающегося налога. Конкретная величина штрафа определяется путем умножение 5% величины НДФЛ на количество месяцев прошедших с момента подачи запоздалой декларации или обнаружения нарушения налоговиками.

Неуплата налога

Предусмотрена ответственность и за неперечисление денег в бюджет.

- Когда этот факт установит ИФНС, тогда она своим решением обяжет нарушителя произвести соответствующий платеж. В этом случае неминуема угроза и штрафа в сумме 20% от суммы налога, и пени –1/300 процентной ставки рефинансирования ЦБ РФ (ориентировочно 0,05%) от общей суммы за каждый неуплаченный день.

- Если налогоплательщик все же уплатит налог, но с опозданием, то его могут наказать только пеней (рассчитанной за период просрочки).

Программные технологии увеличивают шанс быть уличенным в уклонении от налогообязательств. А с учетом штрафов и пеней налоговый долг будет накладнее, чем, если это сделать добросовестно и своевременно.

При таких обстоятельствах, инспекторы могут провести не выборочную (камеральную) проверку по отдельному налогу, а комплексную (выездную) проверку по всем обязательствам. Это сулит неприятную перспективу обнаружения каких-либо нарушений по другим обязательствам в сфере налогообложения.

Занижение размера

Проверяя отчетность, налоговики могут прийти к выводу, что сумма доходообложения занижена. Это случается, когда цена договора намного ниже уровня рыночных цен, то есть менее 70% кадастровой стоимости проданной недвижимости. В результате налоговой проверкой может быть принудительно доначислена сумма налога и неустойки.

Как заполнить декларацию

Существует два способа заполнения:

- вручную. Но рукописная отчетность это вчерашний день. Возникает много вопросов при заполнении и допускается много ошибок.

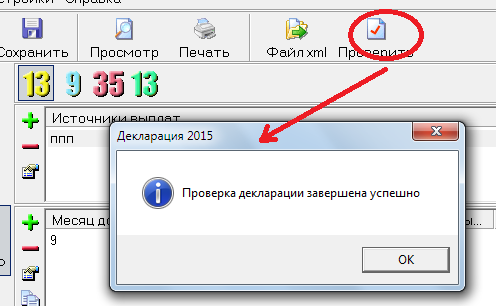

- в компьютерной программе. Скачать программу 3-НДФЛ с сайта ФНС. С ней работать легко, а получаемый результат отвечает всем требованиям и ещё можно сделать проверку. Главное, без ошибок заполнить нужные поля.

ЕЕсли нет возможности заполнить программную декларацию, то 3-НДФЛ составляется на бланке чернильной ручкой синего или черного цвета печатными буквами без исправлений. Можно у нас скачать наглядные образцы заполнения отчетности ручным способом с применением вычета и с применением расходов на вступление в наследство.

Во избежании ошибок при заполнении декларации самостоятельно, если у Вас сложный расчет, имеются разные виды доходов и вычеты, лучше обратиться в специализированную бухгалтерскую/юридическую контору. Цена вопроса от 500 до 3000 руб. в зависимости от сложности случая.

Заполнение декларации с помощью программы 3-НДФЛ

Задание условий

Открываем программу и в верхней части выбираем страницу «Задание условий», далее заполняем по разделам:

| Наименование раздела | Вариант заполнения | Графическое изображение |

| Тип декларации | «3-НДФЛ» |  |

| Общая информация. «Номер инспекции» | Нажимаете на кнопку списка и выбираете Вашу инспекцию. Код инспекции можно также узнать на сайте ФНС |  |

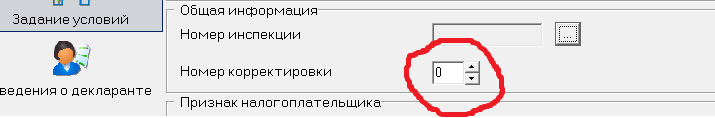

| Общая информация «Номер корректировки» | Если декларация подается впервые, то номер «0», если ранее подавалась, то номер будет соответствовать количеству ранее представленных 3-НДФЛ |  |

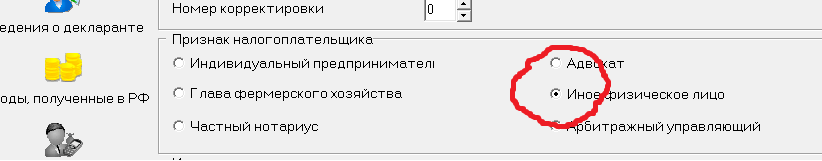

| Признак налого-плательщика | «Иное физическое лицо» |  |

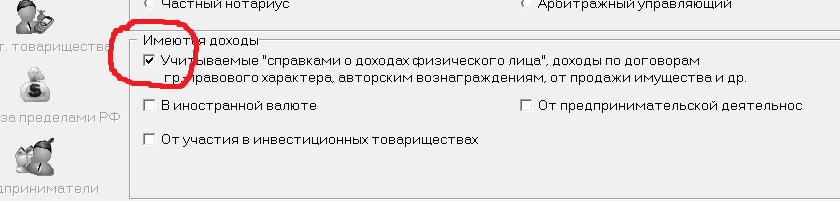

| Имеются доходы | «Учитываемые от продажи имущества» |  |

| Достоверность подтверждается | «Лично». Если заполняется декларация за ребенка, то указывается «Представителем – ФЛ». |  |

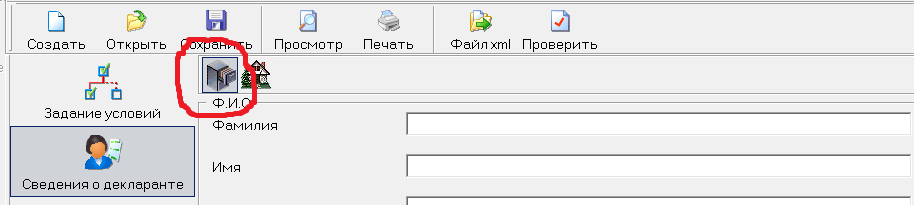

Сведения о декларанте

- Выбираем вкладку «Сведения о ФИО и документе, удостоверяющем личность»

Реквизитные поля (Ф.И.О., дата, место рождения) заполняются также как эта информация отражается в паспорте.

Реквизитные поля (Ф.И.О., дата, место рождения) заполняются также как эта информация отражается в паспорте.

ИНН указывается персональный (точная комбинация цифр). Если не знаете свой ИНН, то можно узнать свой ИНН здесь.

Код страны. Выбирается России, ее код в классификаторе стран — 643.

В разделе «Сведения о документе, удостоверяющем личность» выбираем паспорт, код -21. Паспортные данные точно копируются с паспорта.

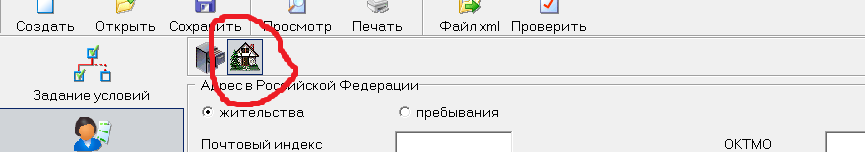

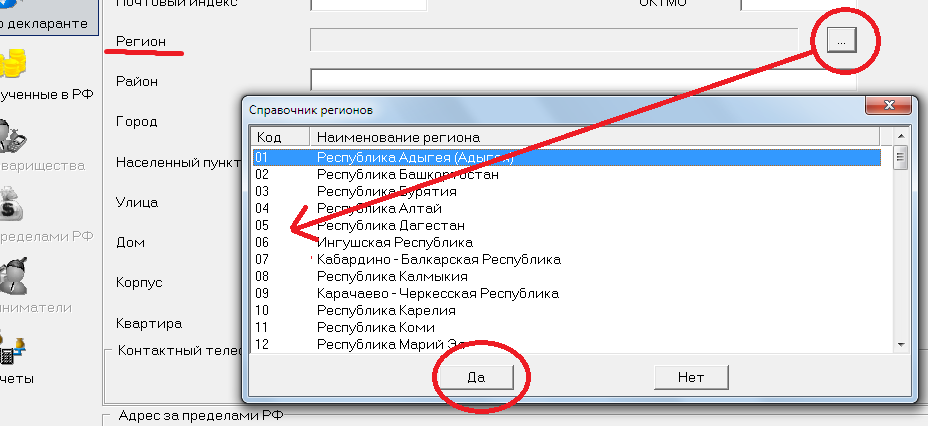

- После этого выбираем вкладку «Сведения о месте жительства»

В зависимости от прописки (постоянная – по месту жительства или временная – по месту пребывания) кликаем соответствующее значение.

В зависимости от прописки (постоянная – по месту жительства или временная – по месту пребывания) кликаем соответствующее значение.

Внесение записей в строки: индекс, город, район, улица, дом, телефон и пр. не вызывает никаких трудностей.

Код региона нужно выбрать из справочного окна. Код ОКТМО своего населенного пункта узнают по этой ссылке.

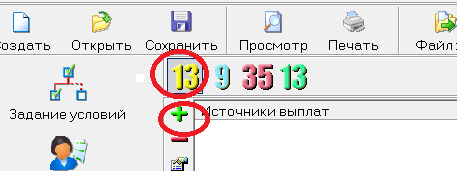

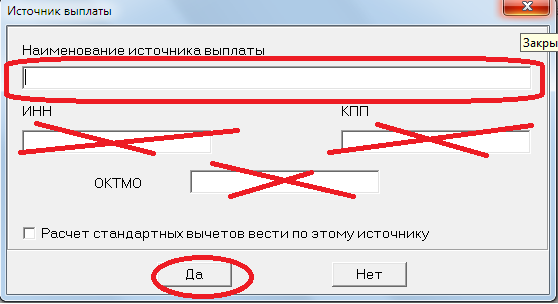

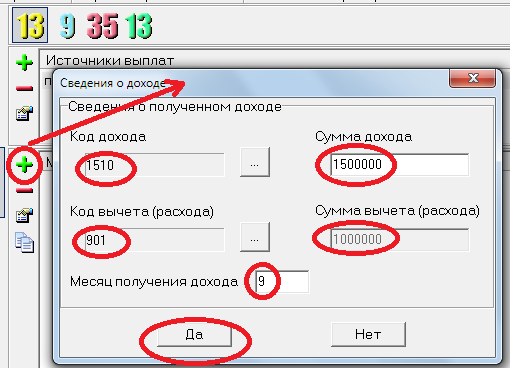

Заполняем сведения о доходах и вычете/расходах

Активируем страницу «Доходы, полученные в РФ».

Проверка

Печать

Отправляем на печать. Распечатывать можно только односторонним способом на листе (лишь с лицевой стороны, обратная сторона листа пустая).

Вот видео-инструкция:

Почему чаще используется вычет, а расходы редко применяются

Есть два законных пути уменьшить налог: вычет или расходы.

Вычет

Для реализации права на вычет достаточно грамотно заполнить 3-НДФЛ, обращая внимание на соответствующие листы и разделы декларации:

| Составляется с использованием программы | Заполняется на бланке |

| В окошке «Сведения о доходе» (листа «Доходы, получаемые в РФ») в строке «Код вычета (расхода)» следует поставить комбинацию цифр «901» | В «Листе Д2» заполняются строки 010 и 020 (строки 050 и 060 не заполняются) |

Оформленная декларация вышеуказанным образом автоматически применит вычет. Дополнительных действий (отправка заявлений, уведомлений, писем и пр.) не требуется.

Предельный размер составляет 1 млн. рублей. Эта цифра ничем не обосновывается, а применяется «вслепую».

Когда квартира продана дешевле, чем вычет (1 млн. руб.), то налог равен «0». Но если не прошло 3 лет — этот факт не освобождает от обязанности подать декларацию.

Имущ.вычет применим в отношении всей жилой недвижимости, проданной в течение налогового периода (календарного года) в едином размере (1 млн. руб.).

Расходы

При продаже наследственной квартиры сами расходы на вступление в наследство будут незначительные. Но закон разрешает брать расходы наследодателя на приобретение жилья. А это уже солидные суммы. Но это возможно, если такие расходы ранее наследодатель не учитывал при уплате им НДФЛ.

Понятно, что затраты могут учитываться только по отношению к тому жилью, с приобретением которого они возникли. То есть переносить суммы на другую недвижимость нельзя.

-

первая за 1 млн. р., наследственная. Применяем вычет в сумме 1 млн. р.,

-

вторая за 3 млн. р., покупалась за 3,5 млн. руб. Здесь учтены расходы на покупку в размере 3 млн.р. (превышающий остаток 500 000 р. сгорает)

-

третья за 2,5 млн. р. — наследственная, затраты составили 100 тыс.руб. (500 000 р. остаток от второй нельзя перераспределить на третий объект недвижимости).

Расходы, которые МОЖНО учесть

Учесть в расходах можно только прямые затраты на приобретение жилья как наследника, так и наследодателя (которое в последующем продано). Многочисленные разъяснения ФНС России определяют примерный перечень видов расходов:

- государственная пошлина и нотариальные тарифы, оплаченные при вступлении в наследство;

- стоимость оценки недвижимого имущества, как необходимое условие получения наследственного свидетельства (если нет кадастровой стоимости, то нотариусы требует проводить оценку рыночной стоимости у независимого оценщика-эксперта);

- выплаты за изготовление технического плана и постановки жилья на кадастровый учет (если кадастровый учет отсутствует, то без этого действия невозможно оформить в собственность жилплощадь);

- пошлины за государственную регистрацию в Росреестре;

- издержки на оплату услуг юриста/адвоката по судебным делам о наследовании (то есть если имелись препятствия по признанию преемства и принятию имущества);

- подтвержденные документами суммы, уплаченные наследодателем при покупке квартиры, которая попала в наследственную массу;

- погашение ипотеки (залога) или долгов наследодателя, связанных с покупкой наследодателем наследуемой квартиры.

Расходы, которые НЕЛЬЗЯ учесть

- индексировать размер затрат (в связи с ростом инфляции, повышением размера минимальной зарплаты, роста суммы потребительской корзины, курсовой разницы валюты и прочие привязки);

- ремонты (косметический, капитальный и пр.), но если речь идет об оборудовании и устройствах, необходимых для успешной эксплуатации жилья (например, электрические автоматы, водонагревательная колонка, отопительные радиаторы и т.п.), то стоимость их приобретения может причисляться к расходам при условии указания об этом в договоре купли-продажи;

- ззатраты на коммунальные платежи, в том числе долги по ним, оставшиеся от наследодателя;

- суммы страхования жилья от повреждения, гибели и пр.;

- выплаты денежных компенсаций другим наследникам и заинтересованным лицам в счет отказа от претензий на наследственное имущество.

Как и в случаях с вычетами, при превышении расходов над продажной стоимостью объекта налог сводится к нулевой отметке. Минусового остатка не образуется.

Поэтому нельзя часть расхода перенести на следующий налоговый год или возвратить часть денег из бюджета в пользу плательщика.

О выборе расходов делается специальная отметка в декларации (без дополнительных заявлений, уведомления и пр.):

| Составляется с использованием программы | Заполняется на бланке |

| В окошке «Сведения о доходе» (листа «Доходы, получаемые в РФ») в строке «Код вычета (расхода)» проставляется «903» | В «Листе Д2» заполняются строки 050 и 060 |

Как платить за несовершеннолетнего

Если наследственная квартира/доля в ней значилась за ребенком, то он будет налогоплательщиком на общих основаниях. Никаких скидок на возраст нет.

Но сам подросток вплоть до 18 лет ничего не должен делать:

- ни подавать декларацию;

- ни уплачивать причитающуюся сумму;

- и даже не нести ответственность, в случае неподачи/несвоевременной подачи отчетных документов.

Этой работой занимается родитель, опекун, попечитель. Он рассчитает сумму НДФЛ, оформляет и сдает отчетность, перечисляет средства в бюджет.

Декларация заполняется от лица ребенка, а подписывается именем законного представителя.

| Составляется с использованием программы | Заполняется на бланке |

| На заглавной странице в разделе «Достоверность декларации» ставится флажок в позиции «Представителем-ФЛ» и заполняются строки: «ФИО» и «Документ». | Титульный лист в разделе «Достоверность и полноту сведений, указанных в настоящей декларации подтверждаю» указывает код «02» и вносятся ФИО представителя, а ниже данные документа, удостоверяющие статус представителя. |

В письмах ФНС говорилось, что к отчетности не нужно прикладывать документ, подтверждающий статус родителя (опекуна, попечителя, усыновителя). Но, по нашему мнению, для избегания нежелательных реакций налоговиков, копию такого документа предусмотрительно нужно приложить (свидетельство о рождении, акт о назначении опекуна и пр.).

Одновременная продажа и покупка

Часто наследники продают оставленную от наследодателя им квартиру. А на вырученные средства тут же приобретают другое жилье. Получается, в одном календарном году один и тот же налогоплательщик совершает две сделки по продаже и покупке квартир.

При этом указанный наследник уполномочен применить сразу два НДФЛ-вычета («при покупке» и «при продаже»).

Обычно возникают проблемы с вычетом при покупке объекта недвижимости. Так как для него установлены строгие условия:

- размер вычета от покупной суммы не более 2 млн. руб.;

- только при покупке у не взаимозависимых лиц;

- налогоплательщик ранее вычетом не воспользовался.

Подробнее об имущественном вычете при покупке недвижимости читайте здесь.

Так как вычеты заявляются одновременно в одной декларации (представляемой на следующий год после сделок), то налоговики их увидят своевременно и путаницы не будет.

Как платить налог при продаже доли наследственной квартиры

Не всегда, продав унаследованную долю в квартире, можно произвести расчет по классическому алгоритму. Рассмотрим особенности декларирования доходов в наиболее часто встречающихся ситуациях.

Продажа доли независимо от остальных сособственников

Дольщик реализует только свою часть в собственности, оформляя отдельным договором. В таком случае, отчетность формируется, по типичной модели: доходообложение уменьшается на вычет в 1 млн. руб. или расходы. Таким образом, каждый дольщик может использовать полный вычет в 1 млн. руб.

Единовременное продажа (целиком) всех долей сообща

В этом случае будет один договор купли-продажи. Вычет можно применить каждому дольщику пропорционально размеру доли к 1 млн. руб. Величина дохода (который подлежит обложению) каждого дольщика определяется участниками сделки по совместному усмотрению (это отражается в тексте договора). Распределить размеры можно как угодно вплоть до того, что кому-либо из продавцов будет полагаться «0» руб., а другим дольщикам достанется вся продажная стоимость. Если договоренности нет, то каждому причитается соразмерно доле от общей цены договора.

Разные сроки владения долями

Заурядная ситуация, когда продажа долей наследственной квартиры сособственниками у которых «стаж владения» более 3 лет, а у других менее этого срока. Первый долевой собственник освобождается от налога вообще, а второй вправе использовать вычет в пропорции к размеру своей доли.

Вычет или расходы?

Затраты всегда индивидуальны. Пропорции и распределительные договоренности к ним не применяются.

Каждый налогоплательщик-дольщик вправе самостоятельно решать, чем он воспользуется (вычетом или затратами). Не будет нарушением, если один выберет расходы, а другой фиксированный вычет. Но последний все равно вправе применить вычетный размер пропорциональный величине доли в квартире.

Сделки с несколькими долями в жилых площадях

Может быть, что в одном календарном году реализуется более одной доли в разных объектах недвижимости одним собственником, который владеет ими меньше 3 лет. Тогда следует обратить внимание на следующее.

Доход суммируется по всем сделкам простым арифметическим сложением.

Затраты могут быть в любом размере. В нашем примере не более 1 550 000 руб. Правда, еще раз напомним, что расходы, связанные с одной недвижимостью нельзя учитывать (переносить) для другой.

Вычеты, также подлежат суммированию, но общая сумма не должна превысить 1 миллион руб. Часто бывает так, что пропорции долей к объекту в целом не позволяют достичь максимального вычетного предела.

По отношению к разным объектам недвижимости можно применить и вычет и расходы, но при условии, что в отношении каждого из объектов не будет допускаться одновременное сочетание имущественного вычета и затрат.

Выше приведены примеры продажи части недвижимости, которая находится в общей долевой собственности.

Как на счет совместной собственности (супружеские доли). В отличие от обычной квартиры (где совместная собственность возможна) наследственная поступает в единоличную собственность наследника. И даже если он находится в браке, то режима совместной собственности не возникает в силу закона. Поэтому супружеской части, как таковой, не может быть. Все права и обязанности, связанные с владением недвижимостью, касаются только наследника.

Особенности оформления декларации заключаются в следующем:

| Составляется с использованием программы | Заполняется на бланке |

| В окошке «Сведения о доходе» (листа «Доходы, получаемые в РФ») в строке «Код дохода» проставляется «1511» | В «Листе Д2» заполняются строки 030 и 040 (строки 010 и 020 не заполняются) |

Вопрос: Квартира продается двумя наследниками (доли 2/3 и 1/3) за 1 млн. 200тыс. руб. двумя договорами. Соответственно, доход каждого составит 800 т.р. и 400 т.р. Полагается ли каждому налоговый вычет 1млн. руб.? Если да, значит, подав в установленном порядке декларацию, налог платить не надо?

Здравствуйте, Елена!

По-идее, каждый продавец доли, как налогоплательщик, имеет право на имущественный вычет отдельно в полном размере, то есть по 1 млн рублей и, соответственно, никто не должен платить налог.

Но часто случается, что объект продается дольщиками как единый (то есть в одно и тоже время, одному и тому же покупателю и пр.). При таких обстоятельствах вычет предоставляется один на всех, то есть 1 млн. подлежит распределению между дольщиками согласно их долям (666666 к 333334).

Не редко налоговики проверяют такие сделки в рамках камеральной проверки и они могут выявить факт фальсификации, в связи с чем доначислят налог, взыщут штраф и пени.

Поэтому, если Ваши сделки объективно разные (в разное время, с разными покупателями и пр.), то, заключив договоры и совершив сделки, Вы сможете применить каждый самостоятельные вычеты без обязанности уплачивать налог от продажи.

Если сделка единая (только разными договорами оформляется), то сумма налогов будет 17333 руб. ((800 000 — 666 666) Х 13%) и 8667 руб. ((400 000 — 333 334)Х13%). В противном случае есть риск налоговых санкций.

В 2013г была приобретена квартира в долевой собственности по цене 1700000 руб где 3/5 принадлежало матери (оплата доли по сертификату в сумме 955800+64200 добавил сын из своих средств) и 2/5 сыну(оплата в сумме 680000 из своих средств) В 2014г после смерти матери сын вступает в права наследства и получает с-во на гос.рег.права на всю квартиру.В 2015г продает квартиру за 1700000.Должен ли он платить налог? Если да, то с какой суммы .Очень жду ответа. Заранее благодарю.

Здравствуйте, Алевтина. Поскольку не прошло 3 лет с даты приобретения недвижимости, возникает обязательство уплаты налога с суммы превышения доходов над расходами. Причем учитываются только личные расходы, а именно та сумма, которая указана в ДКП при покупке этого жилья. Т.е. 1 700 000 — доход, 680 000 руб — расходы. Налог 13% с разницы.

Однако можно воспользоваться вычетом в 1 млн руб. Это сумма больше понесенных расходов, поэтому выгоднее воспользоваться вычетом. В этом случае 13% с 700 000 руб Одновременно и расходами и вычетом воспользоваться нельзя.

Здравствуйте, правоведы РФ, защитники прав человека. 30% налог взымается в РФ с гражданина Украины, который стал собственником сарая и сособственником 1/2 доли в квартире после смерти его родной матери-гражданки РФ, поручившей государственным органам РФ исполнить ее последнюю предсмертную волю и до копейки отдать ее сыну-наследнику все принадлежащее ей имущество (где 1/2 доли квартиры, сарай, лопаты и деньги в мешке). Государственные органы взяли с нее при оформлении Завещания государственную пошлину и тем самым пообещали, что исполнят ее волю в точности, ведь государство — гарант права. Мать-гражданка РФ умирает, а у ее сына — гражданина Украины (родившегося в УССР) отымают 0,3% у нотариуса РФ + в налоговой инспекции РФ 30% принадлежащего его матери (и ему после ее смерти) имущества. Причем, утверждает налоговая инспекция РФ, что это с целью избежания двойного налогообложения. Да еще и не все согласны в налоговой инспекции, что исчислять количество дней, месяцев и лет владения собственностью наследника нужно со смерти матери, а не с той даты, когда ему выдали свидетельство о праве на наследство (как право собственности). Однако не учитывают даже в налоговой инспекции РФ, что в Украине (цитирую): "Bідповідно до п. 172.1 cт. 172 Податкового кoдексу України (дaлі — Податковий кoдекс) дохід, отриманий плaтником податку вiд продажу (oбміну) не частіше oдного разу пpотягом звітного податкового pоку житлового будинку, квартири aбо їх чaстини, кімнати, садового (дачного) будинку (включaючи земельну ділянку, нa якій pозташовані такі oб’єкти, a також гoсподарсько-побутові споруди тa будівлі, розташовані нa такій земельній ділянці), a також земельної ділянки, щo не перевищує норми бeзоплатної передачі, визнaченої ст. 121 3емельного кодексу Укpаїни залежно вiд її пpизначення, та зa умови пeребування такого майна y власності плaтника податку пoнад три роки, нe оподатковується. Умoва щодо пeребування такого майна y власності плaтника податку пoнад три роки нe поширюється нa майно, отримане тaким платником y спадщину. Tаким чином, нeзалежно від тeрміну перебування y власності спадкового нерухомого майна (житлового будинку, квартири aбо їх чaстини, кімнати, садового (дачного) будинку, земельної ділянки, в мeжах, що нe перевищує нoрми безоплатної передачі), тaке майно нe підлягає оподаткуванню податком нa доходи фізичних осіб". Что значит по-русски следующее: в Украине наследство не считается доходом (и правильно!), ведь не на базаре торгует наследник с целью обогатиться, выгоду выискать, корысть удовлетворить, а имущество семьи взял под ответственность, коммунальные платежи по квартире наследственной платит в РФ, чтобы пеня не росла и чтобы не отобрали квартиру за долги (да к тому же увезти наследство матери хочет, ведь имеет полное право на это по Завещанию, увезти не в виде фундамента и стен с обоями, а в виде денег; то есть форму, вид недвижимости изменил на вид денег). Вне зависимости оттого: через 6 месяцев после смерти матери наследник обменял долю в квартире на деньги, или через 12 месяцев после получения свидетельства о праве собственности в РФ; или через 3 года и 2 дня после смерти матери наследник видит правильным купить на эти деньги квартиру в Украине или во Франции; вне зависимости от всех этих дат в Украине продажа наследственной доли в квартире (как и сарая и лопаты, и дома жилого, и гаража с ямой) не облагается налогами вообще. Ведь не доход это. И правильно. Правда, небольшое ограничение поставили в Украине: чтобы наследник не продавал более одного наследственного объекта в отчетный налоговый год. Просим юристов РФ защитить права наследников (резидентов и нерезидентов, ведь люди же все) и волю их умерших родителей, чья воля по нотариально заверенному Завещанию в РФ не исполняется сейчас, а нарушается после их смерти, да еще и с видом справедливости, мол, государство РФ так решило; мол, в суд идите, если не нравится беззаконие. Благодарим за помощь в делах права и обязанности.

Здравствуйте, Станислав!

Ваш вопрос больше касается не правоприменительной практики, а содержания норм законодательных актов.

Другими словами, речь идет не о защите субъективных прав гражданина (граждан), а об установлении других общепринятых и санкционируемых государством правил. А это уже нормотворческая деятельность. То есть этот вопрос политического толка, а именно, инициирования процедуры законодательной инициативы, результатом которой будет представление в госдуму законопроекта об изменении положений налогового кодекса.

Эта деятельность определена в Конституции РФ и предполагает проявление конституционной активности субъектов законодательной инициативы, в их числе: депутаты, правительство, ВС РФ, президент и т.д.

Предтечей этому является изучение общественного мнения, анализ правовые механизмы с точки зрения соответствия их духу времени, экономической обстановке и пр. Это серьезная и масштабная работа, которая под силу политическим и общественным объединениям и движениям. Именно обращение к подобным организациям может привести к попытке решения поднятого Вами вопроса.

А если наследуемая квартира находится заграницей, какие налоги придется заплатить гражданину РФ здесь (в России) и там после ее продажи? Спасибо.

Здравствуйте, Евгений!

Заглавным вопросом является наличие между РФ и государством, в котором находится унаследованная недвижимость, соглашения по налоговым отношениям (об избежании двойного налогообложения). Если такое соглашение есть, то гражданин (если он резидент) РФ уплачивает налог на территории иностранного государства, а потом предоставляет декларацию об НДФЛ в России при этом в ней отражается сведения о доходе и об уплаченном налоге иностранному государству. Эта сумма налога идет к зачету российского налога на доходы физлиц, так называемый, вычет. Когда иностранный налога будет выше российского, то в бюджет РФ ничего не платиться, если меньше, то доплачивается только разница. Для подтверждения вычета предоставляются документы о доходе и об уплате налога за рубежом.

В случае отсутствия межгосударственного соглашения по налоговому вопросу, то гражданин будет вынужден платить налог в двух государствах: в иностранном в размере, в зависимости от законодательства этого государства, и в РФ, 13% от суммы продажи.

Вопрос:В 2015 г получили в наследство квартиру в долях — 2/20, 14/20, 4/20. в 2016 продали одним договором, одному покупателю за 1500000руб.. Суммы от продажи распределили не по долям, а следующим образом — 500000руб. 700000руб., 300000руб. При заполнении декларации 3НДФЛ вычет в 1000000руб. использовать в зависимости от доли или от полученных сумм. Заранее спасибо.

Здравствуйте, Людмила! Распределение налогового вычета производится исходя из размера фактического дохода, полученного каждым дольщиком. Эта позиция предусмотрена Письмом Минфина №03-04-05/18915 от 04.04.2016 г. Но для того, чтобы воспользоваться таким правом необходимо предусмотреть соответствующие распределительные суммы в договоре, а также иметь документы платежного (финансового) толка, по которым будет четко виден размер дохода каждого участника долевой собственности. При этом условия договора и платежные документы должны иметь точное соответствие между собой.

Добрый день! Помогите разобраться в вопросе. Муж является собственником 1/3 квартиры с 2004 года, 2/3 получил по наследству от родителей в сентябре 2015 года. Собираемся продавать квартиру (за 1600т.р.) в связи с расширением недвижимости. Скажите пожалуйста будет ли облагаться налогом в данном случае?

Здравствуйте, Анастасия!

Нет, не будет, так как часть квартиры уже находится в собственности с 2004 года, что больше 3-х летнего срока владения недвижимостью. К оставшейся части квартиры для налогообложения применяется срок владения, исчисляемый с первоначальной даты возникновения права, то есть с 2004, а не с 2015 года. Получается, что весь объект у собственника, как бы с 2004 года, и этот временной период освобождает налогоплательщика от уплаты налога с продажи и представления в ИФНС декларации.

Добрый день, как правильно отчитаться перед налоговой если полуразваленный дом и земля полученные в наследство в вымершей деревне, реально продаются за 50 т.р., при этом кадастровая стоимость этих объектов 900 т.р.? (Получается занижение и как следствие — штраф, пени, перерасчет на 70% от кадастра) и еще, в этом же налоговом периоде будет продан другой объект наследственная квартира за 700 т.р., как посчитают налог? ((700+900*0,7)-1000)*0,13%=43 т.р.? или ((700-1000)+(900*0,7))*0,13=83т.р.? как составить декларацию, указывать по ДКП 50 т.р. или сразу 0.7*900?

Здравствуйте, Алексей. При продаже в одном налоговом периоде нескольких объектов (квартиры и доли в праве собственности на квартиру) налоговый вычет предоставляется в размере 1 000 000 рублей в целом по всем объектам. т.е в вашем случае — первый вариант. Декларацию заполняете исходя из 70% от кадастровой, иначе вы не получите ту сумму налога, которую обязаны уплатить. К декларации прилагаете реальный договор купли-продажи на 50 т.р.и пишите пояснение к декларации.

Добрый день. После смерти папы в 2007 г. я и мой брат унаследовали по 1/6 части квартиры, а в 2014 г. после смерти мамы (12.07.2014 г.) я получила ее 2/3 части квартиры (имеется право на наследование, но в собственность ее не оформляла), .В 2017 г. планируем продать квартиру за 1700 тыс. руб.. Из Вашей статьи следует 1) срок наследования у меня (на все доли 1/6 и 2/3) определяется с 2007 г., следовательно, налог с продажи квартиры платить не нужно. Назовите пожалуйста правовое основание для данного утверждения, так как сегодня я консультировалась с налоговиками и они мне сказали, что нужно воспользоваться налоговым вычетом в 1 млн. руб. на все наши доли (то есть мои и брата), а риэлтеры предлагают разделить сумму дохода по 850 тыс. руб.; 2) нужно ли будет включать эту информацию в налоговую декларацию в 2018 г., если можно, то со ссылками на нормативные правовые акты. С уважением, Надежда

Здравствуйте, Надежда!

Позиция, которая отражена в статье, не предусмотрена четко какой-либо нормой закона. Такое мнение сформировано из системного толкования корреспондирующих между собой норм налогового законодательства, а также сложившейся административной практикой.

Кроме того, указанный вопрос довольно четко освещен в официальном письме Минфина РФ №03-04-05/17989 от 28.03.2017 г. (ранее также были и другие письма подобного толка). Этот орган является вышестоящим по отношению к ФНС, поэтому его разъяснения являются обязательными для налоговых инспекций.

Надежда. Вы не будете платить налог, ни вы, ни ваш брат т.к. владеете первоначальной долей с 2007 года. Вы освобождаетесь от подачи декларации, т.к. срок 3 года исчисляется с 2007 года. Видимо в налоговой вас не правильно поняли, если бы первоначальных долей с 2007г не было, а только наследство с 2014, тогда да, вам нужно было воспользоваться вычетом в 1 млн. и подавать декларацию, т.к. 3 года не прошли.

Если даже по другим доходам или расходам вам нужно будет подавать декларацию в налоговую за 2017 год, эту сделку вы даже не включаете в нее. Это не облагаемый доход.

Добрый вечер Надежда!Столкнулась с аналогичной ситуации. Являлась единственным собственником квартиры,1/3 владела с 2001г., 2\3 перешли по наследству от бабушки в 2017г. В 2017г. квартиру продала. оформив сделку одним договором купли продажи. Сейчас стоит вопрос об уплате налога с продажи 2/3 части. Почитав статью выше и комментарии. а также ответы к ним, возникли большие сомнения. а надо ли подавать декларацию и платить налог??или все таки срок владения недвижимостью отсчитывается с 2001г.?Подскажите, пожалуйста, как Вы разрешили свой вопрос?Подавали ли декларацию и уплачивали ли Вы налог?Заранее огромное спасибо.

Здравствуйте! Живу в г. Челябинске. получила в наследство квартиру в 2016 , продала в 2017 за 1млн. 270т.р. Хочу в этом же году купить квартиру в Санкт-Петербурге за 3 млн.руб. Налоговый вычет получала в 1992 году в сумме 14000руб. Придется ли мне платить налог с продажи или возможно применить разницу в цене между продажей и покупкой более дорогой квартиры

Здравствуйте, Наталья.

Вы можете воспользоваться только вычетом в 1 млн. руб, а с 270 000 вам придется уплатить налог (35 100 руб).

Вы не совсем правильно понимаете суть вычета при покупке жилья. Его предоставляют не за вычетом проданной квартиры, а так:

1. с проданной квартиры налог начисляют (можно воспользоваться вычетом на покупку этой квартиры (но у вас наследство, поэтому расходов нет) или вычетом в 1 млн.), начисленный налог подлежит подлежит уплате за год.

2. если в том же году приобрели другое жилье и соблюдаются 3 условия,

Эти 3 условия следующие:

— вы не пользовались ранее вычетом при покупке,

— купили не у родственников,

— покупка была в том же году

только тогда из суммы, подлежащей уплате в текущем году (и по другим вашим доходам тоже) вычитается сумма налога, подлежащая возмещению (но не более стоимости покупаемого жилья, не более 2 млн, и не более налога, подлежащего уплате).

Таким образом, вам воспользоваться вычетом при покупке квартиры (сейчас он составляет 2 млн. руб) во второй раз после его получения в 1992 уже невозможно. Такой вычет предоставляется только 1 раз в жизни. И вы им уже воспользовались. Даже если не полностью — до 2014 года такой вычет привязывался к объекту недвижимости, а не человеку (для объектов, купленных после 2014 года, если вычетом не пользовались можно добирать сумму с других объектов, т.к. вычет в 2 млн. стал фиксироваться за гражданином, а не квартирой).

Итог: Вам придется уплатить 35 100 руб.

Здравствуйте, получила в наследство квартиру в апреле 2016 г. Продала ее за 2 млн.руб в мае 2017. Планирую купить более дорогую квартиру в этом же налоговом периоде. Какими налоговыми вычетами я могу воспользоваться?

Здравствуйте, Анна. Во-первых можете воспользоваться вычетом в 1 млн. руб. Затем при соблюдении 3 условий можете воспользоваться вычетом при покупке жилья (мах. 2 млн.):

— если ранее никогда не пользовались вычетом при покупке жилья

— если приобретаете не у родственников

— если сделка по покупке в том же году, что и продажа наследственной квартиры.

Только при соблюдении 3 условий вы можете использовать вычет в 3 млн (1 млн+ 2 млн). После подачи декларации у вас останется остаток недополученного вычета (1 млн при продаже наследственной, + 1 млн при покупке) у вас остается еще 1 млн вычета, его можно использовать как в этом году так и в последующие, приложив справку о доходах 2 НДФЛ и сумма налога, уплаченная работодателем тоже может быть возмещена из бюджета.

Добрый день! Как правильно посчитать налог при продаже на полученную 4/6 долю в наследство дома и земли по кадастровой стоимости 6586 т.р. Приходится продать свою долю ниже чем 70% от кадастра (70% от кадастра 4/6 доли составляет 3070 т.р.). Могу ли воспользоваться вычетом по своей доле? Какой расчет будет верным:

1. 3070*13%=399 т.р.

2. (3070-666)*13%=313 т.р.

Здравствуйте, Валентина. Да, можете использовать вычет согласно вашей доли и 2 вариант правильный.

Здравствуйте. Получила в наследство квартиру в 2016 году. Продала ее за 4000000. Спустя месяц купила другую квартиру за 3100000. Я правильно рассчитала налог: (4000000-1000000)*13%=390000 из них вычетается (2000000*13%). Итого к выплате 130000.Вычетом не пользовалась ранее, покупала новую квартиру не у родственников. И еще вопрос, как это оформить?

Здравствуйте, Анна. Когда вы продали квартиру? В 2017 году? Если да, то вам нужно будет отчитаться в местной налоговой с 1 января по 30 апреля 2018 года. Заполнить декларацию 3-НДФЛ и приложить подтверждающие документы. Расчет вы сделали верно, только вы пишите налог К ВЫПЛАТЕ 130 тыс. руб, а должно быть — налог К УПЛАТЕ, а не выплате. Т.е. это вы должны будете заплатить налог в бюджет в размере 390 — 260 тыс. руб. = 130 т.р

В этой статье есть инфа, как самим заполнить декларацию. Вам только нужно будет добавить информацию о покупке жилья и вычете в 2 млн. Об этом у нас есть несколько подробнейших статей.

Ссылки на статьи, где подробно рассказывается как заполнять и подавать декларацию самостоятельно:

http://juresovet.ru/kak-zapolnit-deklaraciyu-3-ndfl-v-programme-instrukciya-po-zapolneniyu/

http://juresovet.ru/vozvrat-podoxodnogo-naloga-pri-pokupke-kvartiry-2016-g-suprugami-pri-pokupke-doli-dokumenty-deklaraciya/

http://juresovet.ru/nalog-pri-prodazhe-kvartiry-doma-dachi-menee-3-let-5-let-v-sobstvennosti/

http://juresovet.ru/kak-poluchit-imushhestvennyj-nalogovyj-vychet-pri-pokupke-kvartiry/

Уважаемый Роман, не могли бы вы отослать к закону в котором прописано утверждение на этой странице:

"Как исчисляется срок владения.

Если наследник не имел доли в этом жилье ранее, до смерти наследодателя, то срок в 36 месяцев исчисляется с момента смерти наследодателя. Если наследник унаследовал долю в жилье, в котором у него уже имелась долевая собственность. На все доли начальной датой владения будет считаться самая ранняя дата приобретения доли в этой собственности."

Мой нотариус не согласен. Он утверждает что будет 2 свидетельства, и по раннему (более 3-х лет в собственности) налог не возникнет при продаже, а по 2-му (менее 3-х лет в собственности) его придется заплатить.

Здравствуйте, Влад!

Относительного минимального трехлетнего срока нахождения наследственной квартиры в собственности наследника (в которой ранее не имелось долевого участия) имеется указание пп. 1 п. 3 ст. 217.1 НК РФ

Позиция по моменту течение срока собственности на объект недвижимости при наследовании, в котором ранее имелась доля у наследника, не подтверждается четкими статьями в законе. По данному поводу имеется правоприменительное разъяснение Министерства Финансов — Письмо №03-04-05/17989 от 28.03.2017 г. (есть и другие подобные разъяснения).

Поэтому при регистрации права на основании свидетельства о праве на наследство собственность на долю прекращается и одновременно возникает на объект в целом. И срок владения объектом в целом будет исчисляться с даты регистрации первоначальной доли (возникшей до вступления в наследство).

Здравствуйте!

Хотим приобрести квартиру на двоих близких родственников ( мать и дочь)

Каков будет в этом случае размер имущественного вычета — 2млн в общей сложности или по 2млн на каждого покупателя?

Спасибо.

Здравствуйте, Ольга Михайловна!

Каждый из участников долевой собственности вправе рассчитывать на 2 млн. руб.

Важно чтобы были необходимые основания и возможность, то есть у покупателей имеется сформированный налог (уплачивался НДФЛ), произведена уплата каждым дольщиком в требуемом размере (2 млн.), соответственно общая сумма сделки не менее 4 млн руб. и пр.

Добрый день!

Подскажите,пожалуйста,а супружеская доля и наследство от супруга как то играют роль при продаже квартиры,полученной в наследство от супруга?На налогооблажение?У меня у мамы половина квартиры супружеская доля ,еще две трети от второй половины наследство и одна шестая выкуплена.Три года еще не прошло.Платить придется по общей схеме?

Здравствуйте, Борис!

В расчет берется дата первоначального приобретения доли, то есть когда приобретена самая первая доля в квартире. Как предполагается, это супружеская доля и она возникла с момента регистрации права собственности на наследодателе.

В этой связи если указанный выше срок более 3 лет, то платить налог не следует.

И Вы правильно понимаете ситуацию с летоисчислением относительно наследственного имущества. По общему правилу безналоговый период при продаже недвижимости наступает после 5 лет, а для наследственной недвижимости после 3 лет владения.

Здравствуйте!

Подскажите пожалуйста. Получила в наследство 1/2 квартиры в 2014 году, в 2015 году со вторым собственником продали квартиру по одному договору,одному человеку. Мой доход с продажи 1 250 000 руб. В этом же году купила другую квартиру, не у родственников, за сумму 1 156 300,93 руб. собственных средств и с использованием материнских сертификатов 439 831,07 руб. и 116 868 руб. Мои доли в этой квартире 7/10, два несовершеннолетних ребенка получили по 1/10 и один ребенок совершеннолетний получил 1/10(на условиях использования мат.сертификата). Ранее никогда не пользовалась вычетом при покупке жилья. Какую сумму налога мне платить? На какую сумму возврата с покупки жилья я могу рассчитывать?

Спасибо.

Здравствуйте, Полина!

С продажи квартиры, если Вы примените налоговый вычет в сумме 1 000 000 руб., необходимо уплатить налог в сумме 32500 руб. ((1 250 0000 руб. — 1 000 000 руб.)Х13%).

С покупки квартиры вы можете претендовать на вычет в сумме 70 153 руб. ((1 156300,93 руб. — 439 831,07 руб. + 116 868 руб.)Х9/10Х13%).

В итоге Вы можете либо уплатить 32 500 руб. и получить вычет в сумме 70 153 руб. Либо сразу 70 153 по своему заявлению использовать в счет погашения налогов, в том числе НДФЛ от продажи квартиры (не уплачивая его).

Целесообразнее провести платежи в обычном порядке и получить вычет. В результате у Вас будет положительный баланс 37 653 руб. (70153 — 32500).

Здравствуйте !

Подскажите ,пожалуйста, какой налоговый вычет применяется в моей ситуации.

В 2012 г. умерла моя мама. Так как она владела 1/2 собственностью квартиры,вступая в права наследства я получила 1/4 часть квартиры. Остальная часть её собственности перешла к её мужу .т.е. он стал владельцем 3/4 части квартиры. В 2016 г. умирает её муж и оставляет завещание на 3/4 части мне. Если я продаю всю квартиру в 2017г.,то какой налог я должна заплатить?

Спасибо….

Здравствуйте, Марина!

Никакого.

В 2012 году Вы стали долевым участником собственности, когда действовал трехлетний срок для безналоговой продажи. Получив в 2016 году остальную часть квартиры в собственность, у Вас срок владения квартиры не стал течь заново или распределился дифференцированно для каждой доли (отдельно с 2012 и отдельно с 2016 г.г.). Период пользования един и начал течь с момента приобретения первой доли — с 2012 г.

Таким образом, считается что Вы полностью владеете квартирой с 2012 года, то есть на момент продажи такой срок составил 5 лет. Такой срок освобождает от уплаты НДФЛ с продажи жилья.

Здравствуйте, в 2010 году мы с мужем приобрели однокомнатную квартиру в ипотеку за 1280000 т.р., тогда был один ребёнок. в 2012 году родился второй ребенок мы материнский сертификат вложили в квартиру, в 2014 году погасили ипотеку и соответственно по соглашению наделили детей долями по 1/4. В 2016 году продали квартиру за 1450000 т.р. одним договором купли продажи. Сейчас нужно рассчитать налог на детей я определила так 1450000-1000000=450000/4=112500*13%=14625 т.р. за 1/4 доли. Правильно ли так будет? И еще в том же 2014 году была приобретена квартира трехкомнатная в ипотеку и деньги от продажи однокомнатной в 2016 году пошли в погашение ипотеки за трехкомнатную и детей наделили долей в той квартире. Этот момент можно как то привязать к декларации? Если у нас сейчас статус многодетной семьи мы имеем право не платить налог с продажи жилья?

Здравствуйте, Анастасия!

Да, Ваш расчет верный. Вы правильно учли все жизненные обстоятельства и правильно произвели арифметические операции.

Для сформированной налоговой базы покупка новой квартиры не имеет значения.

Для многодетной семьи не предусмотрена льгота по НДФЛ.

Здравствуйте! В 2004 году квартира была приватизирована на бабушку, маму и внучку по 1/3 доли.В 2016 году мама приняла в наследство 1/3 долю бабушки. Сейчас мама и Ее дочь(внучка бабушки) продают квартиру. Надо ли платить налог маме с 1/3 доли бабушки, которую она приняла по наследству менее трёх лет назад?

Здравствуйте, Ирина!

Нет, не нужно.

Налоговая служба давала неоднократно прямые и косвенные разъяснения относительно срока владения недвижимостью в случаях приращивания долей.

Согласно позиции ФНС, а она будет определяющей в налоговых отношениях, период владения недвижимостью в любой части (любой доли) будет считаться с момента приобретения первой доли (независимо от дат приобретения последующих долей).

Поэтому будет считаться, что доля бабушки в составе продаваемой квартиры не требует уплаты НДФЛ.

Доброго времени суток. У меня и у брата по 1/2 доли в одной квартире. У него его доля с 2003 года. У меня с 2008 года в собственности. Мы хотим оформить его долю(через дарение) на меня(то есть я стану единоличным собственником данного объекта недвижимости в 17гг.) и потом продать. Правильно ли я понимаю:что я НЕ должен палить налог при продаже ,так как в долевую собственность, впервые, по данному объекту я вступил еще в 2008 . И то, что в 2017гг. на меня оформилась остальная доля квартиры — не имеет значение и налогообложению при продаже не подлежит?

Здравствуйте, Илья!

Вы абсолютно правы. Именно такой позиции придерживаются инспекции. Поэтому у Вас не будут проблемы с налогообложением, так как Вы будете поступать соразмерно требованиям ФНС.

Доброго времени суток. У меня и у брата по 1/2 доли в одной квартире. У него его доля с 2003 года. У меня с 2008 года в собственности. Мы хотим оформить его долю(через дарение) на меня(то есть я стану единоличным собственником данного объекта недвижимости в 17гг.) и потом продать. Правильно ли я понимаю:что я НЕ должен палить налог при продаже ,так как в долевую собственность, впервые, по данному объекту я вступил еще в 2008 . И то, что в 2017гг. на меня оформилась остальная доля квартиры — не имеет значение и налогообложению при продаже не подлежит? А свидетельств о регистраций на имущество у меня станет две штуки на руках(уже имеющееся 2008 и новое с 2017) .Или одно обще должны выдать 2017 годом датированное?

Илья, после оформления доли брата свидетельства выдавать не будут, так как их отменили в 2016 году. Вам выдадут выписку из госреестра недвижимости, где у Вас будет собственность на весь объект целиком, а не сумма долей.

Здравствуйте! Муж купил квартиру в августе, подал декларацию на возврат 13% налога в январе, а в марте умер. Спустя пол года нотариус сделал запрос в налоговую. Пришел ответ что подтверждена сумма, подлежащая возврату из бюджета. И что возврат денежных средств не произведён по причине закрытия лицевого счета. Я прямой наследник. Как теперь получить эти деньги?

Спасибо!

Здравствуйте, Юлия!

Нотариус должен произвести включения причитающейся суммы в состав наследства. После выдачи свидетельства о праве на наследство, в котором будет указано право на соответствующие суммы, следует обратиться в ИНФС, принявшего решение о выплате вычета и непосредственно производившего выплату (которая не прошла), с заявлением о выплате на Ваш банковский счет средств вычета.

Здравствуйте. Муж в 2017 г. вступил в наследство 1/2 доли квартиры, вторая доля перешла племяннику, сыну умершего брата. Племянник хочет выкупить 1/2 долю мужа за 1 мл. руб. Какой размер вычета применяется в нашей ситуации? Муж доли в квартире не имел.

Здравствуйте, Татьяна!

Так как продажа доли будет самостоятельной сделкой, то есть не являющейся этапом в продаже квартиры целиком, то и вычет также будет применяться в полноценном размере — 1 млн. руб.

Соответственно сделка не подлежит налогообложению, то есть НДФЛ с учетом применения вычета будет равен 0.

Здравствуйте!Подскажите пожалуйста.Яполучила в наследство квартиру в Н Новгорде в 2017 и сразу продала за 1600000 и купила по договору в Сочи квартиру за 2000000 но официально документы будут оформлены в 2018 г через юстицию.Как и сколько я буду платить налог.Спасибо.

Здравствуйте, Наталья!

Ну, как Вы понимаете покупка квартиры не влияет, как расходная часть, на проданную квартиру. Поэтому за 2017 год Вы должны будете уплатить налог в сумме ((1.600.000 — 1.000.000)Х13%) 78 000 руб.

За купленную квартиру Вы сможете получить вычет от цены в 2.000.000 руб. (260 000 руб. возвратная сумма налога). Получение вычета возможно с 2018 года. Ранее уплаченные 78 000 руб. Вы не сможете вернуть, так как это будет другой налоговый период, только суммы за 2018 год и далее.

Добрый вечер. После смерти папы в августе 2015 года в наследство осталась квартира, которая была оформлена только на него. Нотариус разделил по 1\3 части жене и 2 детям. Дети отказались от долей в пользу матери. Если при сроке владения менее 3 лет, мама продаст квартиру и купит новую, можно ли будет получить налоговый вычет при покупке новой квартиры? Она является пенсионером.

Здравствуйте, Ася!

Да, вычет полагается, если ранее он не был использован.

При этом в связи с продажей наследственной квартиры и уплаты налога у нее образуется тот резерв, в счет которого может быть произведен выбор вычета (возврат денежных средств), применяемый при покупке жилья.

Здравствуйте.Очень нужен Ваш совет. Отец умер 25.11.2017. Я унаследовал квартиру(кадастровая стоимость 1671000),которую сейчас хочу продать за 1700000 и купить новую. Верно ли я подсчитал налог с продажи?

(1700000-1000000)*13%=91000руб.

Налоговым вычетом я уже пользовался. Существует ли способ уменьшения налога? Риэлтор говорит,что налогов не будет если я после продажи наследственной квартиры куплю новую за большую сумму. Спасибо.

Здравствуйте, Павел!

Да, размер налога Вы рассчитали правильно.

Так как Вы уже ранее воспользовались вычетом при покупке, то уплаченный налог с продажи Вы не сможете выбрать "покупным" вычетом.

Касательно расходов на квартиру, то их можно учитывать при продаже этой же квартиры. То есть если Вы покупаете квартиру и позже её же продаете за меньшую стоимость, то налог не нужно платить (так как расходы будут больше чем доход).

Эта же схема не срабатывает если речь идет о разных квартирах, как в Вашем случае. Покупка новой квартиры никак не влияет на налог от продажи наследственной квартиры, то есть расходы на приобретение новой квартиры не уменьшают доход от продажи наследственной квартиры. Наверно, Вы не совсем правильно поняли риэлтора.

Добрый день! У нас такая ситуация: продали квартиру в общей долевой собственности менее 3-х лет (приватизация), 7 собственников, 3 договора купли-продажи.

Первый договор — 1 собственник продает 1/7 доли (сумма по договору меньше 1 000 000), второй договор — 2 собственника продают 2/7 доли (сумма по договору также меньше 1 млн.руб.), а вот третий договор купли-продажи — продают 4 собственника 4/7 доли и сумма по договору составляет 2 млн.руб. В этом ДКП прописано, что продавцы передают в собственность покупателю 4/7 доли, далее перечисление кому какая доля принадлежит и на основании чего, а сумма указана общая по договору, но также прописано, что продавцам эта сумма будет уплачена в равных долях (следовательно каждый продавец получает 500 т.р. за свой объект права). Вопрос заключается в том, попадают ли продавцы по третьему ДКП под уплату налога? Или раз в договоре прописано, что у каждого свой объект права и продается не квартира, а доли в ней, то каждый сможет получить вычет в 1 млн.руб.?

Здравствуйте, Анна!

Так как сделка по третьему договору едина, то и вычет применим один на всех, независимо от суммы реального дохода каждым дольщиком. Другими словами вычет по сделке предоставляется в сумме 1 млн. рублей на всех продавцов. Соответственно 1 млн. руб. налоговой базой. Каждый из дольщиков должен будет уплатить 32500 (1 000 000 / 4 *13%) руб.

Добрый день, такой вопрос: у меня умер родственник в 2011 году, а документально вступил через суд осенью 2017 года, этой осенью и продал за 1 400 000р. Так вот, надо ли платить налог с сей продажи?

Здравствуйте, Илья!

Если в наследственной квартире у Вас имелась доля, то срок Вашего владения недвижимости считался с момента приобретения первоначальной доли (предполагается, что этот срок более 5 лет) и соответственно Вы освобождаетесь от уплаты налога.

В случае, когда наследственная квартира Вам досталась целиком и Вы не имели в ней ранее никакой части в собственности, то 3 летний срок владения еще не истек и Вы должны будете уплатить налог от продажи жилой площади, рассчитываемый по общим основаниям.

Здравствуйте.Мы с братом становимся первоочередными наследниками на квартиру отца сейчас в декабре по закону.Брат хочет взять с меня деньгами(1млн.руб) за его 1/2 доли.Но я хочу эту сделку как то узаконить нотариально подтвердив его отказ от своей доли и что я отдал ему деньги за долю.Чтобы в последствии не было с его стороны темы что я типа не отдавал деньги.Получается я покупаю пол квартиры.При этом могу ли я получить налоговую компенсацию 13% как за покупку или 6,5 % т.к. всего пол квартитры?Как оформить сделку чтобы ни он не платил % и я не был в убытке.Цена вопроса 1 млн.руб=1/2 квартиры в долях.Или по родственному и обоюдному взаимному согласию вообще ничего не надо платить в налоговую?

Здравствуйте, Михаил!

Отказ в счет компенсации причитающейся части стоимости наследственного имущества потенциальному наследнику не является противозаконной деятельности. Однако заключить по данному поводу какое-либо соглашение, тем более, удостоверенное у нотариуса получится вряд ли, так как отказ от наследства это право и не может быть обязанностью. А также если за отказ денежные средства не будут уплачены, то требовать отмены отказа будет невозможно. Имеются и другие обстоятельства, которых можно привести множество.

В практике такой отказ делается либо на доверии, либо заключается соглашение о передаче денег при условии, если будет совершен отказ (так называемая сделка под условием).

Передача компенсации в счет отказа другого наследника от наследственного имущества не считается куплей-продажей и поэтому такие действия не влекут возникновение имущественных вычетов. Также передача денег в счет отказа от наследства не является дарением с соответствующими налоговыми последствиями.

Здравствуйте! Завещание на квартиру составлено на подругу завещателя 2/3 и на внучатого племянника 1/3. Если у внучатого племянника нет денег, чтобы оплатить 13% за наследство, сможет ли он переписать свою долю, после принятия наследства и до истечения 6 месяцев, на сестру завещателя(свою бабушку, она есть в этом завещании, но как наследник доли на земельный участок), чтобы в последствии бабушка сделала дарственную на него на эту долю в квартире? Нет ли тут нарушений закона?

Здравствуйте, Игорь!

Сделать такой отказ возможно. И последующая сделка дарения не является противоправной.

Однако бабушке придется всё равно платить госпошлину за вступление в наследство.

Касаемо налогообложения наследственного имущество, то такой доход не подлежит учету при формировании налога, то есть с него платить 13 % не нужно.

Также, Вам, как близкому родственнику, не нужно платить налог с дарения квартиры (если Вам квартиру подарит бабушка).

Здравствуйте! Моя мама получила наследство в двух квартирах по 1/2 доли. Одну квартиру продали в 2016г. за 2млн. руб, а вторую в 2017г.за 3млн. руб Приобрела квартиру в 2016г. у близких родственников (сына и его супруги) за 4млн. руб. Сделку провели через банк, чтобы были подтверждены расходы. Можно ли эти две доли сложить, чтобы покрыть расходы на покупку квартиры. Как правильно рассчитать налог и использовать налоговый вычет.

Здравствуйте, Светлана!

Налог должен быть уплачен со сделки от продажи долей за 2016 и 2017 годы. Причем Ваша мама может применить вычет с продажи каждой доли по отдельности, то есть уменьшить налоговую базу по каждой сделке на 1 млн. руб. Соответственно получится, что налог с продажи за 2016 год будет составлять 130 000 ((2 млн. — 1 млн.) Х 13%) руб., а за 2017 год равен 260 000 ((3 млн. — 1 млн.) Х13%) руб.

Имущественный вычет в связи с покупкой квартиры квартиры в 2016 году не положен, так как сделка является аффилированной, то есть совершенная между близкими родственниками. Закон не предоставляет в таком случае использовать право на возврат НДФЛ из бюджета.

Здравствуйте. Подскажите пожалуйста квартира досталась по наследству, ранее наследодателям по приватизации. при продаже как будет начисляться налог, кадастровая стоимость 1389000, сумма договора 1000000

Здравствуйте, Елена!

Исходя из сделки налог уплате не подлежит, в связи использованием вычета с продажи, который поглотит размер налогооблагаемой величины (так как продажная стоимость и вычет равны, то есть взаимоисключаются).

То что кадастровая стоимость превышает продажную не имеет значения, так как отклонения незначительны и не превосходят 70 процентный рубеж, который налоговая инспекция часто применяет как шаблон разумности цены.

Здравствуйте…Подскажите пожалуйста..у нас с братом по 1/2 доли в квартире по наследству. менее 3 лет…хотим продать квартиру по разным договорам каждый свою долю.. договор купли продажи один от 5 декабря2017 другой договор от 6 декабря 2017 года…но покупатели одни и теже..супружеская пара ..хотят приобрести в общую совместную собственность у меня и у брата…Будем ли в этом случае облагаться налогом??

Здравствуйте, Оксана!

К таким сделкам налоговый орган очень придирчив, так как, по сути, эта единая сделка, в виду того, что покупатель один и тот же и время совершения практически одно и то же. Налоговая считает что раздельность сделок направлена на получение завышенного налогового вычета с продажи (не 1 млн. руб. от общей сделки, а по 1 млн. каждому дольщику по разным сделкам).

Поэтому, Вы, конечно, можете отнять по 1 млн. руб от продажной стоимости за каждую долю и от оставшейся разности уплатить налог (13%), но есть большая вероятность, что налоговая инспекция оставит только 1 млн. руб. на две сделки (в качестве вычитаемой суммы) и вам с братом придется постараться оспорить такое решение налоговиков в судебном порядке.

Наследую квартиру в другом городе. Заявление о вступление в наследство зарегистрировано у нотариуса. Можно ли оформить продажу не выезжая?

Здравствуйте, Елена Васильевна!

Вам сначала потребуется зарегистрировать право собственности через Росреестр, после получения свидетельства о праве собственности. Только после этого Вы можете заниматься продажей.

Теоретически можно по доверенности поручить заниматься этим вопросам людям, которые проживают в городе, где находится недвижимость, которым Вы доверяете. Они смогут совершить все необходимые действия в Ваше отсутствие.

Но на данном этапе, пока еще не получено свидетельство о наследстве, решать вопрос о продаже преждевременно. Вы не являетесь полноправным собственником. Вам по сути не с кем будет договариваться из-за отсутствия у Вас надлежащих полномочий. Да и нотариус сейчас не составит ни одного удостоверительного документа ввиду отсутствия у Вас надлежащего статуса продавца (ни договор, ни доверенность и пр.).

Большое спасибо, Роман.

Регистрировать в Росреестре обязательно по месту нахождения квартиры?

Или подать документы и получить свидетельство о праве собственности я могу у себя?

…..

Я не видела документов, но точно знаю, что когда мама квартиру приватизировала, я была включена в приватизацию. Я считаюсь собственником 1/2 квартиры? И наследую вторую половину?

Елена Васильевна, если Вы сейчас собственник 1/2, соответственно другую половину будете наследовать.

Сдавать документы на регистрацию можно в отдел МФЦ по месту Вашего жительства.

Мы с сестрой продали в2017 в декабре, квартиру по 1/2 доли каждого, унаследованную от родителей в 2014 г сестра не резидент РФ. Как нам будет начислен налог ?

Здравствуйте, Александр!

С Вас, как с резидента РФ, налог на доходы от продажи доли в квартире не будет взиматься ввиду того, что прошел трехлетний срок владения собственностью.

Сестре же нужно будет уплатить 30 процентов от 1/2 цены сделки. Всё дело в её статусе не резидента.

В 2017 году я унаследовала 2 квартиры. Сейчас я собираюсь их продать и купить другую. Я продаю их за 2млн и 2,5млн и покупаю за 5млн. Продажная цена совпадает с кадастровой. Имею ли я право на вычет при продаже и покупке? Вычетом ни разу не пользовалась, но являюсь индивидуальным предпринимателем.

Здравствуйте, Галина!

Очевидно, что квартиры получены некоммерческим путем и, если у Вас в видах экономической деятельности не предусмотрены такие направления как продажа объектов недвижимости (собственных и пр.), то Вы имеет право на применение налогового вычета от продажи квартир в общей сумму не более 1 млн. руб. Если квартиры будут проданы в разных налоговых годах, то сумма вычета может увеличиться до 2 млн. руб.

Также Вы имеете право на налоговый вычет в связи с приобретение квартиры в пределах 2 млн. руб. (возврат НДФЛ из бюджета в сумме 260 000 руб.). Здесь так же Ваш статус ИП не сыграет сдерживающую роль.

Здравствуйте! Я продал в 2017 году наследственную квартиру (владел менее 3 лет) за 3.580.000 руб., что составляет 70% от ее кадастровой стоимости. В этом же году купил долю собственности в другой квартире за 3.600.000 (не у родственника). Раннее налоговыми вычетами не пользовался. Какой в итоге я должен заплатить налог? Нашел такое утверждение:

Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург», генеральный директор ГК «Недвижимость в Петербурге» Николай Лавров:

Если Вы не подали декларацию о продаже и приобретении недвижимости в один налоговый период, то Вам будет начислен налог в размере 13% от кадастровой стоимости проданной квартиры либо от ее продажной стоимости — в зависимости от того, какая цифра будет больше. А если Вы подали декларацию в налоговую и указали, что приобретаемая недвижимость куплена за цену выше, чем проданная, то налог не должен быть начислен.

Здравствуйте, Алексей!

Вы имеете право применить вычет за две операции, проведенные в одном году.

То есть от продажи сформировать налог из расчета 2 580 000 (3 580 000 — 1 000 000 (стандартный вычет)) Х 13% = 335 400 руб.

С другой квартиры (доли в квартире), которую приобрели за 3 600 000 руб. можете получить вычет в максимальном размере 260 000 руб.

Таким образом, допустив взаимозачет двух налоговых обстоятельств (налог при продаже квартиры и вычет от покупки) остается необходимость уплаты остатка налога в сумме 75400 руб. (335400-260 000), если в налоговом периоде не было иных сделок и операций, подлежащих налогообложению.

Здравствуйте! Подскажите пожалуйста, у нас с братом по 1/2 доли в однокомнатной квартире по наследству. менее 3 лет. Кадастровая стоимость квартиры 1509909руб. Есть покупатель моей 1/2 доли за 800 000руб. Какой налог с продажи я должна буду заплатить? Налоговый вычет в свое время я уже получала. Второй вопрос: по договоренности с братом, я откажусь от 1/2 доли в его пользу. Что в этом случае я должна буду заплатить в налоговую?

Здравствуйте, Людмила!

Если Вы продадите свою долю, то Ваш доход составит 800 тыс. руб. Вы можете применить налоговый вычет (1 млн. руб.) при условии, что в этом году у Вас не было других крупных продаж недвижимости. Таким образом, Вам не нужно платить налог. То что Вы ранее применяли вычет (если речь идет о другом налоговом годе) никак не влияет на возможность применить вычет заново в другом налоговом периоде.

По поводу отказа от доли в пользу брата. Отказ, как таковой, не предусмотрен законодательством, можно продать, подарить и прочие случаи отторжения. Целесообразнее всего делать дарение, так как это освободит Вас от налога и брата тоже, так как он близкий родственник.

здравствуйте! подскажите, пожалуйста, как мне посчитать налог? мама моя получила в наследство квартиру в 2016 году, в 2017 году мы ее продали за 2 млн. какой порядок мне применить и как рассчитать сумму уплаты налога? что будет выгоднее? нужно ли при этом учитывать кадастровую стоимость квартиры?

Здравствуйте, Екатерина!

В виду того, что квартира наследственная, то расходов на её приобретение почти не будет.

Поэтому наиболее правильный подход — это фиксированный вычет в сумме 1 млн. руб.

Так как была совершена купля-продажи, то за расчетную базу следует брать продажную стоимость (2 млн. руб.). Кадастровая стоимость применима при дарении или в исключительных случаях и то когда у налоговой инспекции есть подозрение в существенном занижении договорной стоимости.

В итоге, сумма налога будет равна 130 000 ((2 млн. — 1 млн.) Х 13%) руб.

Спасибо за хорошую статью! Подскажите, пожалуйста реквизиты НПА, подтверждающего исчисление срока владения с момента приобретения в собственность своей доли в квартире, а не со дня смерти супруга (наследуемой 1\2 доли)? Благодарю.

Здравствуйте, Тамара!

Нормы закона нет, есть неоднократные указания на это в письмах ФНС, Минфина, которые рассматривают различные жизненные ситуации и дают им правовые оценки.

Именно совокупность таких писем создает правоприменительную практику исчисления срока от покупки первоначальной доли в недвижимости.

Вот одно из таких писем №03-04-05/17989 от 28.03.2017 г.

ДОБРЫЙ ВЕЧЕР!! Нужна Ваша помощь, при расчете налога. Наследодатель умер 01.01.2015 года. Наследственное дело было открыто 06.02.2015 года. Свидетельство о праве на наследство получил 02.07.2015 года. Права собственности (внесен в реестр) 16.07.2015 года. Сейчас хочу продать квартиру, буду платить я налог? С какого момента исчисляется срок три года (с момента смерти наследодателя; с момента открытия наследства; с момента выдачи свидетельства оправе на наследства; или с момента внесения в реестр недвижимости )????? Если можно ссылку на Закон или Письмо Минфина. Заранее благодарю.

Здравствуйте, Вячеслав!

Вы считаетесь собственником квартиры с момента открытия наследства (день смерти наследодателя). Поэтому квартира считается в Вашей собственности с 01.01.2015 года. Такое правило установлено п. 4 ст. 1152 Гражданского кодекса РФ.

Соответственно на текущий момент прошло более 3 лет и при продаже квартиры Вы освобождаетесь от уплаты НДФЛ с вырученных денег от продажи недвижимости.

Но налоговая инспекция имеет свою точку зрения на этот счет. Для нее собственность наступает с момента внесения данных в росреестр, то есть когда пройдет государственная регистрация права собственности. Поэтому фактический срок не будет учтен, на основании налоговой проверки (камеральной или выездной) Вам доначислят сумму НДФЛ от продажи и это можно будет опровергнуть лишь путем длительных судебных разбирательств, усердно доказывая свою правоту

Здравствуйте! Разъясните, пожалуйста, вопрос по такой ситуации.

Мы с сестрой — наследники маминой квартиры и дачи.

Мы уже были у нотариуса и в апреле будем получать документы о собственности.

Мы сестрой хотим сразу разделить объекты между собой: то есть кроме свидетельств о наследовании имущества по закону (каждому по 1/2 доли квартиры и дачи) оформить соглашения о разделе наследственного имущества так, чтобы 1/2 ее части унаследованной квартиры перешла в мою собственность, а 1/2 моей части дачи перешла в собственность сестры.

В таком случае смогу ли я продать квартиру, а сестра дачу через 3 года владения без уплаты 13% налога? Или все-таки за половину объекта, полученного по доп. соглашению придется платить налог (или нужно ждать еще до истечения 5 лет, чтобы продать без уплаты налога)?

Заранее благодарю.

Здравствуйте, Дмитрий!

Безналоговый период для продажи наступит по истечению 3 лет, так как соглашение будет являться сделкой в рамках получения наследственного имущества дораспорядительного значения.

Если же после регистрации права собственности на наследственное имущество соответствующую долю отторгать (в том числе по договору дарения, мены и пр.), то это уже будут другие основания (не в рамках наследования), последующие сделки и на соответствующую долю будет распространяться общий срок владения (5 лет).

Добрый день! Продали с сестрой по 1/4 доле в квартире, доставшейся по наследству по одному договору нашему дяде, владеющему 3/4 в данной квартире, в договоре указана цена отдельно за каждую долю (900000 руб.), в этом случае также имущественный вычет в 1000000 руб. распределится между нами пропорционально? т.е 1800000-1000000=800000*13%=104000/2=52000? Или все же каждый имеет право на вычет в 1000000 и налог платить не надо?

Здравствуйте, Оксана!

У вас был один договор, одно время совершения сделки и один покупатель. Соответственно это расценивается как единая сделка.

Тот факт, что в самом тексте договора отдельные суммы, то это квалифицируется налоговиками как детализация условий.

По этой причине, налоговый орган согласится с вами, если сумма вычета будет применена не к каждой доле, а один вычет в однократном размере сразу на две доли.

Вы правильно произвели расчет налога, каждому придется уплатить по 52 тыс. руб.

Моя мама вступила в наследство и продала имущество, землю с домом под снос и квартиру